Nos dias 23 e 24 de março foi realizado o Palm and Lauric Oils Price Outlook Conference 2021, tradicionalmente realizado em Kuala Lumpur, Malásia, há mais de 30 anos, porém este ano devido a pandemia foi apresentado de forma online. Este é um dos eventos mais relevantes do mundo neste segmento, o foco desta conferência é apresentar as tendências, perspectivas e oportunidades dos mercados de palma, láuricos, óleos especiais, biodiesel e oleoquímicos.

Nos dias 23 e 24 de março foi realizado o Palm and Lauric Oils Price Outlook Conference 2021, tradicionalmente realizado em Kuala Lumpur, Malásia, há mais de 30 anos, porém este ano devido a pandemia foi apresentado de forma online. Este é um dos eventos mais relevantes do mundo neste segmento, o foco desta conferência é apresentar as tendências, perspectivas e oportunidades dos mercados de palma, láuricos, óleos especiais, biodiesel e oleoquímicos.

A recessão de 2020 por conta da COVID é a maior que o mundo já viu desde a Segunda Guerra Mundial. Atualmente, todos os países vivem incertezas e especulações. De acordo com as palestras apresentadas na conferência, a opinião coletiva é que a solução para o cenário atual seria a vacinação em massa, já que uma vez que 70-80% da população fique imune, a pandemia se tornaria “controlada” e a recuperação se iniciaria.

2021 começou com leves melhorias em algumas áreas, porém, acredita-se que a recuperação se estenda ainda por alguns anos, principalmente por conta do desemprego generalizado que a pandemia provocou. Empresas fechando, bancos perdendo lucros e fechando linhas de crédito de produtores, por exemplo, fez com que a volatilidade de preços no mercado de commodities tenha chegado a patamares históricos.

Palma e Láuricos O óleo de palma continua essencial para a economia da Malásia e o óleo mais produzido no mundo. Sua produção compõe 41% da produção total de oleaginosas do mundo e ainda será mais relevante pelos próximos anos. Das principais culturas, é a produção mais rentável em termos de investimentos x área plantada, utilizando 11% a menos de terra que as demais concorrentes para produzir a mesma quantidade de óleo. O ano de 2020 foi um ano muito volátil para esse segmento. No início da pandemia com as incertezas no mercado houve uma queda de preços, porém rapidamente se tornou um ano com os maiores preços da história. Acredita-se que 2021, provavelmente se manterá da mesma forma em termos de preço, porém os especialistas da conferência mencionaram que o mercado de palma deve levar em consideração 3 temas essenciais:Mão de obra: O trabalho na plantação e cultivo da Palma é majoritariamente manual, com o agravamento da disseminação do COVID e o fechamento das fronteiras, os países produtores não conseguiram importar força de trabalho necessária para os plantios o que acabou causando, entre outros fatores, uma diminuição na oferta. Qualidade e tecnologia: Nos últimos anos o mercado de palma vem sofrendo represálias por conta de contaminantes, porém hoje já existem processos que garantem o controle de 3MCPD, Glicidol e Minerais MOSH/MOAH. Essas pesquisas continuam avançando, já que as regulações de muitos países ficam mais rigorosas a cada ano, quando falamos de segurança alimentar.

Sustentabilidade: 40% da produção de palma no mundo vem da junção de pequenos produtores que dificilmente possuem alguma certificação ou controle de qualidade rigoroso. Foi comentado que deveria haver subsídios que ajudassem esses produtores a chegarem aos níveis de rastreabilidade que as grandes refinarias precisam. Esse trabalho já está em andamento, com órgãos certificadores, como RSPO.

Em um momento tão delicado em termos de produção, estoques e preços, o cenário deve melhorar no Q3 e Q4 deste ano, onde estima-se uma recuperação de 3,2 milhões de toneladas na produção mundial, sendo a Indonésia obviamente o precursor desse acontecimento.

No mercado de Láuricos, a produção 2020 foi menor que o esperado, principalmente no Côco, onde o mercado foi super afetado por temas de lockdown, tufões e inundações, chegando a dobrar o preço comparado com meses anteriores, e a variação para o PKO, alcançando números mais altos da história, $325/MT. A recepção de compras na Indonésia e Filipinas seguem limitadas nesse início de ano, porém estima-se uma melhora no 2º semestre, onde também aumentará a produção de Palmiste, iniciando uma recuperação dos estoques. Biodiesel e Oleoquímicos Apesar do mercado de Biodiesel ter aumentado as demandas, as exportações caíram drasticamente. Os países produtores estão mantendo os produtos no mercado local. A Indonésia por exemplo, referência mundial na produção de Biodiesel, teve um aumento de 24% do consumo de óleo de palma para a produção (pela implementação do B30). Porém, suas exportações caíram mais de 80%, deixando todo o volume no mercado interno. Na Malásia acontece algo similar, no entanto estão no B20. Esses altos mandatos servem para suprir o buraco deixado pelo bloqueio de Óleo de Palma no Biodiesel europeu. Para se ter ideia, 80% do volume das exportações de Metil Éster de Palma (PME) da Malásia e Indonésia vão para a Europa. Até o final de 2030, pretendem baní-los 100% e com isso aumentar as demandas para os óleos residuais (UCO, POME, PAO, PFAD, CNSL) e abrir espaço para o HVO, um diesel renovável, que se apresenta como uma das alternativas promissoras para uma transição energética, já que é um combustível renovável produzido apenas a partir de óleos vegetais e residuais. Estima-se que até 2025 o seu uso seja triplicado, sustentado pela campanha de mídia na U.E. contra palma para combustível. Já no mercado de oleoquímicos, o aumento dos preços dos óleos vegetais costuma ser uma grande preocupação para esse setor, já que grande parte do custo dos oleoquímicos está nas matérias-primas. Acredita-se que foi um dos setores mais afetados com a crise dos fretes atuais pois não é algo somente no marítimo, mas em todos os modais. Além do frete estar 3 vezes mais caro do que na mesma época do ano passado, existe ainda uma grande dificuldade de conseguir espaço nos navios. Para este mercado foi um transtorno, considerando que o frete ultrapassou o preço do produto, que já é de baixo valor agregado. Com isso, muitos fornecedores não estão exportando, mantendo assim no mercado local, que tem como consequência o aumento dos estoques pois a demanda local não absorve toda a produção. Os produtos oleoquímicos são Bio-Friendly, por isso esse mercado não ficou tão à mercê neste período de crise. Indústrias de higiene e limpeza, como a P&G por exemplo, tiveram suas ações valorizadas, pois com a pandemia a população começou a consumir mais produtos de limpeza. Acredita-se que essa demanda irá se manter mesmo após esse período. Para as perspectivas do mercado de oleoquímicos para 2021, espera-se que continue o aumento de álcool em gel, lenços desinfetantes e todos os produtos de limpeza.

{module Form RD}

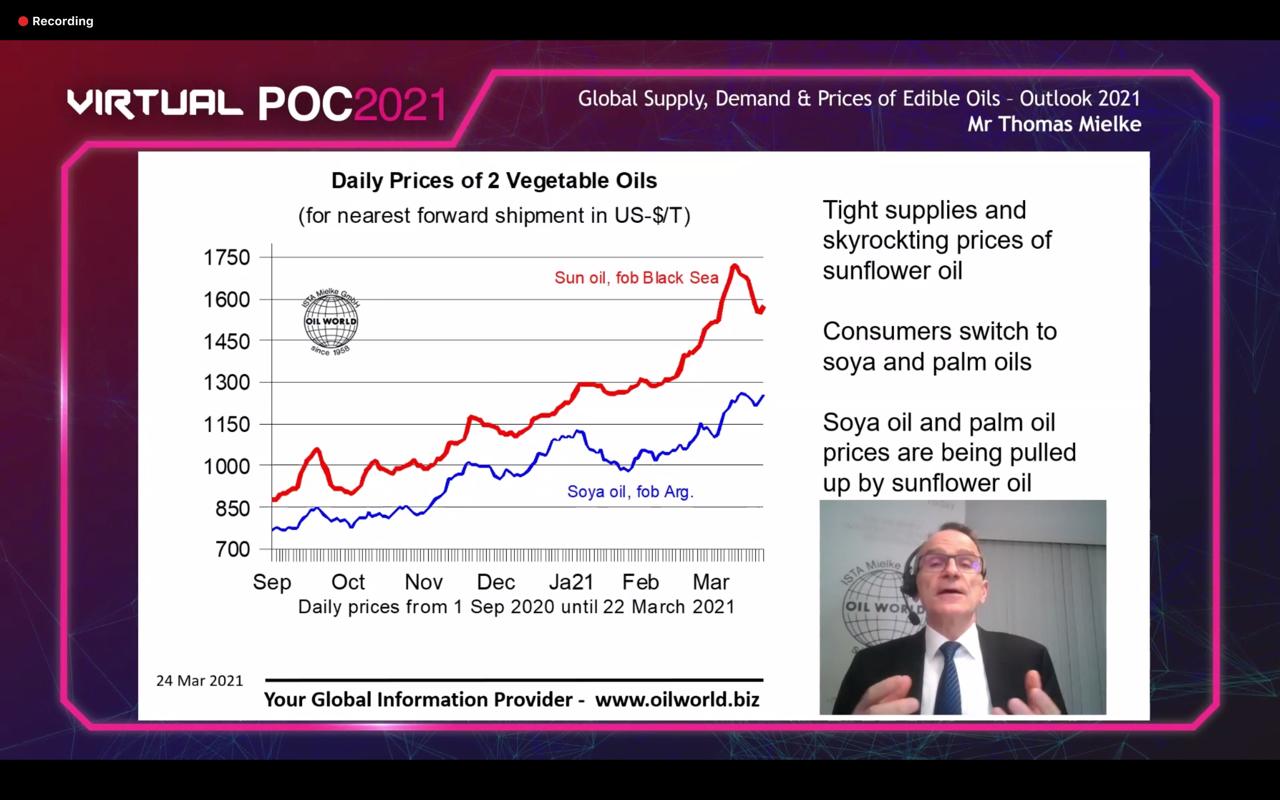

Para o segmento de ácidos graxos, a demanda também está em alta especialmente em áreas de limpeza, porém a competição com o sebo e outros produtos de origem de palma acabam tirando o seu espaço, mas mesmo assim é um mercado promissor. O setor de nutrição animal continua robusto e também está pegando grande parte desse volume. Além dos altos valores logísticos, os principais problemas para os ácidos graxos hoje são os custos e competição pelo uso da matéria-prima: palma, palmiste, côco, sebo, soja e canola. A demanda por ácidos graxos sempre acompanhou de perto a economia. Já para a glicerina, a produção global está firme, pois a glicerina é um subproduto da produção do biodiesel. A boa produção global, favorece as demandas para o consumo do mercado chinês, que em suma é um dos principais destinos para a Glicerina, mas devido à complicada situação dos fretes, isto se torna uma tarefa muito desafiadora. A longo prazo, existe uma preocupação com a substituição do biodiesel e fornecimento de HVO (biodiesel renovável) pois, se de fato ocorrer, em seu processo não gerará a glicerina como seu subproduto, portanto, a questão é: precisaremos de glicerina sintética novamente? Já na linha dos álcoois graxos, devido à necessidade de limpeza causada pela pandemia, a perspectiva de demanda é boa. O mercado para C16 e C10 está muito forte e os negócios com C1618 estão muito mais firmes do que o normal. Porém, os altos níveis de preços das matérias-primas elevaram as cotações dos álcoois graxos, o que antes era negociado a USD 1.214/MT está agora em torno de USD 2.000/MT. Além disso, o setor sofre com problemas de transporte causando escassez de navios e contêineres em diversos portos, afetando a cadeia de suprimentos. Algumas plantas oleoquímicas estão cortando a sua produção e alguns clientes estão buscando por produtos alternativos. A tecnologia do surfactante está sob pressão, e no setor de cuidado pessoal a busca é por alternativas às químicas do álcool sulfato. As mudanças climáticas estão impactando a produção de frutos de palma e outras culturas, afetando os negócios. Isso influencia o álcool sintético, que é cerca de 25-30% do fornecimento total de álcool, e isso seria uma bonança para o negócio de álcoois naturais, que tende a ganhar força. Os consumidores agora estão respondendo mais às necessidades ambientais e aos materiais bio-amigáveis, como os oleoquímicos. Conforme apresentado na Conferência: “A limpeza disparou, um novo normal”. Soft Oils Ao analisar o cenário pré- pandêmico, os óleos vegetais já vinham subindo, devido ao aumento dos mandatos de biocombustível, Malásia e Indonésia. Com a pandemia e início de lockdown, pela primeira vez o mercado alimentício não incrementou sua demanda, em compensação houve um crescimento exponencial na indústria de combustível. Para se ter uma ideia da tremenda valorização dos óleos vegetais no mercado, nos últimos 5 anos, os preços já subiram cerca de 70%. E somente nos últimos 12 meses, esses valores mais que duplicaram, principalmente nos óleos especiais. O óleo de soja conta com 25% da produção mundial e sua demanda está extremamente elevada, principalmente por conta do mercado de Biodiesel. O que irá influenciar o preço nos próximos meses será a performance das safras e a demanda Chinesa. Em relação as safras do Brasil e Argentina, ainda há especulação nos números por conta de preocupações climáticas, mas em geral, estima-se uma produção brasileira de 131M e argentina de 44M de toneladas. Se isso se concretizar, a China deverá manter um alto volume de importações, que nos últimos meses já foi recorde. No entanto, elas devem se concentrar no primeiro semestre e serem mais baixas no segundo. Além dos grãos, espera-se também que a China aumente seus números de importação de óleo de soja. Com a redução na criação de porcos para suinocultura no mercado local, o volume excedente de farelo de soja está muito alto, por isso, é esperado que eles processem menos grãos e foquem na importação de óleo. Com a China menos ativa na importação de soja em grão no segundo semestre e Estados Unidos em plena safra, pode-se esperar um possível aumento nos estoques norte-americanos, que hoje estão entre os mais baixos dos últimos 7 anos. Mundialmente, espera-se uma demanda de óleo maior esse ano, por isso a previsão é que o esmagamento global da soja vá subir entre 10-11 M toneladas a mais que o ano de 2020. Em relação ao óleo de girassol, em 2020 ele teve um papel relevante pois seu aumento de preços impactou todos os outros óleos. Quando o óleo de palma e soja começaram a subir e faltar no mercado, muitos compradores realizaram a substituição pelo girassol, ocasionando maior demanda. Em seguida, a safra do Mar Negro que concentra a produção mundial deste item, apresentou quebra por condições climáticas. Todo este cenário levou o girassol ao seu maior preço dos últimos 5 anos.

- Óleo de Milho: A subida do preço do óleo de milho é uma constante que somada à baixa oferta e elevada demanda, o equilíbrio do mercado se desvanece. Com a maioria dos players se posicionando com ofertas futuras, e os compradores com o receio de sofrerem quebra na cadeia de suprimentos, estão firmando suas demandas e garantindo seus volumes. O foco será a safra de milho 21/22 dos EUA, onde o fator climático será essencial para determinar o curso dos preços.

- Óleo de Amendoim: Este produto também foi impactado pela subida de preço dos outros óleos vegetais, atingindo seu maior patamar desde 2016, mas impulsionado, principalmente, pela situação particular nos países exportadores, além da forte demanda chinesa. Considera-se que o preço poderá sofrer correções este ano, mas deve manter-se ainda em patamares elevados, a depender, é claro, do andamento e resultado da safra da China, que corresponde a mais de 40% da produção mundial.

- Óleo de Canola: Assim como o restante dos óleos especiais, sofreu uma grande subida nos preços, mas não foi tão acentuada como os demais óleos. Nos dois últimos anos, a China foi a sua maior importadora e com isso acabou desabastecendo o mercado local e fez com que pela primeira vez o Canadá se tornasse um país importador. Mesmo com a boa safra europeia, o preço do óleo de canola deve se manter firme, já que muitos compradores de girassol estão substituindo sua demanda por canola, como já foi mencionado.

Em conclusão, nossos especialistas concordam com a opinião de Thomas Mielke e James Fry, que se óleos vegetais todavia não atingiram seu pico, estão muito próximos dele. Devem se manter nesse patamar até o final do Q2 e existe uma leve tendência no recuo dos preços no segundo semestre, no entanto ainda com este recuo, os preços devem continuar altos ao longo do ano. Os farores determinantes que irão ditar em que direção o mercado seguirá serão: A safra de soja dos EUA (junho e julho), de palma do Leste Asiático e girassol no Mar Negro (setembro, outubro). Além disso, vale acompanhar a taxa de vacinação no mundo, o nível de desemprego e o ritmo da retomada da economia.

Por: Tiago Vicente, Michel Malvasi, Renan Fernandes, Muriel Malvasi, Laura Pereira, Zainab Alhamwi, Melinda Rodrigues e Thiago Prianti | Aboissa Commodity Brokers

Gostou e quer saber mais sobre o mercado? Cadastre-se para receber mais informações direto em seu email ou entre em contato com um dos nossos especialistas.

Leia Também: